Wer konservativ Geld anlegen will, denkt oft darüber nach, in seinem Portfolio eine risikoreduzierende Komponenten einzubauen. Das können Anleihen sein, die gerade bei wieder steigenden Zinsen für manchen Privatanleger interessant werden können. Doch Anleihen (anderer Begriff sind auch Renten) sind gleich Anleihen. Im Artikel stellen wir euch das Thema Anleihen und die Möglichkeit in sie zu investieren näher vor.

Disclaimer Anlageberatung

Was sind Anleihen?

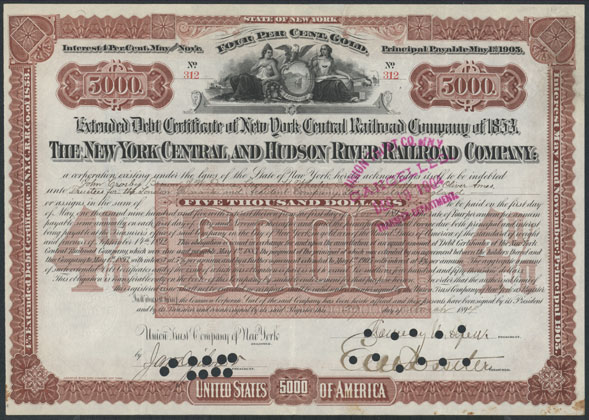

Anleihen sind eine Kind der Kapitalbeschaffung für Unternehmen, Regierungen oder andere Einrichtungen. Bei einer Anleihe emittiert der Aussteller (das Unternehmen oder die Regierung) eine Schuldverschreibung, die von Anlegern gekauft wird.

Der Anleger leiht dem Aussteller Geld und erhält dafür eine regelmäßige Zahlung in Kind von Zinsen über einen bestimmten Zeitraum. Am Ende der Laufzeit wird das geliehene Kapital an den Anleger zurückgezahlt.

Renten haben in der Regel eine feste Laufzeit, einen festen Zinssatz und einen festen Nennwert. Der Nennwert der Anleihe entspricht dem Betrag, den der Aussteller dem Anleger schuldet und den der Anleger zurückerhält, wenn die Anleihe am Ende ihrer Laufzeit ausläuft. Anleihen können an Börsen gehandelt werden und sind oft ein wichtiger Bestandteil von Investmentportfolios.

Wertentwicklung von Anleihen in Abhängigkeit vom Marktzins

Die Wertentwicklung von Anleihen hängt eng mit dem Zinsniveau zusammen. Wenn das allgemeine Zinsniveau steigt, fallen in der Regel die Kurse von Renten und umgekehrt.

Das liegt daran, dass Renten feste Zinssätze haben, die bei der Ausgabe der Anleihe festgelegt werden. Wenn die Zinssätze in der Wirtschaft steigen, werden neue Anleihen mit höheren Zinssätzen ausgegeben, um mit dem Markt Schritt zu halten.

Investoren, die bereits Anleihen mit niedrigeren Zinssätzen halten, können diese Renten dann zu einem niedrigeren Preis verkaufen, um in Anleihen mit höheren Zinssätzen zu investieren. Das führt zu einem Rückgang der Nachfrage nach bestehenden Anleihen und somit zu einem Rückgang der Preise.

Umgekehrt, wenn das allgemeine Zinsniveau sinkt, steigen in der Regel die Preise von Anleihen. Investoren sind bereit, höhere Preise für Renten zu zahlen, die höhere Zinssätze haben als neu ausgegebene Anleihen mit niedrigeren Zinssätzen.

Es ist wichtig zu beachten, dass nicht alle Anleihen auf die gleiche Weise auf Zinsänderungen reagieren. Langfristige Renten reagieren in der Regel stärker auf Zinsänderungen als kurzfristige Anleihen. Außerdem können andere Faktoren wie die Bonität des Emittenten und die Inflation die Wertentwicklung von Anleihen beeinflussen.

Welche Arten von Anleihen gibt es?

Es gibt verschiedene Arten von Anleihen, die sich in ihrer Struktur, den Emittenten und anderen Faktoren unterscheiden. Hier sind einige häufige Arten von Anleihen:

- Staatsanleihen: Diese werden von Regierungen ausgegeben und gelten in der Regel als sehr sicher, da sie von der Regierung unterstützt werden.

- Unternehmensanleihen: Diese werden von Unternehmen ausgegeben, um Kapital für Geschäftstätigkeiten zu beschaffen. Die Bonität des Unternehmens kann die Höhe des Zinssatzes und damit auch das Risiko für den Anleger beeinflussen.

- Kommunalanleihen: Diese werden von Gemeinden, Städten oder anderen kommunalen Einrichtungen ausgegeben, um Kapital für öffentliche Projekte wie den Bau von Schulen oder Krankenhäusern zu beschaffen.

- Hochzinsanleihen: Diese werden von Unternehmen ausgegeben, die ein höheres Risiko haben, ihre Schulden zurückzuzahlen. Sie bieten in der Regel höhere Zinssätze als andere Anleihen, um Investoren anzulocken.

- Inflationsindexierte Anleihen: Diese Renten sind so strukturiert, dass ihre Zinszahlungen mit der Inflation steigen oder fallen.

- Nullkuponanleihen: Diese Renten zahlen während ihrer Laufzeit keine Zinsen, sondern werden zu einem Preis unter ihrem Nennwert ausgegeben. Am Ende der Laufzeit wird der Nennwert ausgezahlt.

- Wandelanleihen: Diese Anleihen können in Aktien des Emittenten umgewandelt werden, was den Anlegern die Möglichkeit gibt, von einer potenziellen Kurssteigerung der Aktie zu profitieren.

Es gibt noch viele andere Arten von Renten , einschließlich Eurobonds, Pfandbriefe und hypothekenbesicherte Wertpapiere (MBS). Die Auswahl der richtigen Artwork von Anleihe hängt von den individuellen Anlagezielen und Risikobereitschaften des Anlegers ab.

Breit gestreut in Anleihen investieren mit ETFs

Für den Privatinvestor sind Sammelanlagen in Renten über einen ETF sicher eine gute Möglichkeit sich dem Thema zu nähern, da wir hier kein Einzelwertrisiko haben. Je nach Risikoneigung kommen ETFs auf Staatsanleihen oder Unternehmensanleihen infrage.

Was ist ein Staatsanleihen ETF?

Ein Staatsanleihen ETF (Alternate Traded Fund) ist ein Investmentfonds, der in Staatsanleihen investiert und an einer Börse gehandelt wird. Ein ETF ist eine Artwork von Fonds, der wie eine Aktie gehandelt wird und eine breite Diversifikation bietet, da er in der Regel in einen Korb von Rentenpapieren investiert.

Der Staatsanleihen-ETF investiert ausschließlich in Staatsanleihen, die von Regierungen ausgegeben werden. Diese Renten gelten im Allgemeinen als sehr sicher, da sie von der Regierung unterstützt werden.

Die Wertentwicklung des ETFs hängt jedoch von der Wertentwicklung der zugrunde liegenden Renten ab, und diese kann von der Bonität des jeweiligen Landes und anderen Faktoren abhängen.

Je höher die Bonität des Schuldners, desto geringer ist der Kupon und umgekehrt.

Ein Staatsanleihen-ETF bietet Anlegern eine einfache Möglichkeit, in Staatsanleihen zu investieren und gleichzeitig eine breite Diversifikation zu erreichen. Da der ETF an einer Börse gehandelt wird, können Anleger ihn jederzeit während der Handelszeiten kaufen oder verkaufen.

Darüber hinaus können sie auch in der Regel mit niedrigeren Kosten investieren als bei einer direkten Anlage in einzelne Staatsanleihen.

Was ist Unternehmensanleihen ETF?

Ein Unternehmensanleihen ETF (Alternate Traded Fund) ist ein Investmentfonds, der in Unternehmensanleihen investiert und an einer Börse gehandelt wird. Ein ETF ist eine Artwork von Fonds, der wie eine Aktie gehandelt wird und eine breite Diversifikation bietet, da er in der Regel in einen Korb von Rentenpapieren investiert.

Ein Unternehmensanleihen-ETF investiert ausschließlich in Renten, die von Unternehmen ausgegeben werden, um Kapital zu beschaffen. Die Bonität des Unternehmens kann die Höhe des Zinssatzes und damit auch das Risiko für den Anleger beeinflussen.

Einige ETFs investieren nur in Funding Grade-Unternehmensanleihen, die als sicherer gelten und von Ratingagenturen mit einem Ranking von BBB- oder höher bewertet werden. Andere ETFs investieren auch in Hochzinsanleihen, die von Unternehmen mit einem höheren Ausfallrisiko ausgegeben werden und in der Regel höhere Zinssätze bieten.

Ein Unternehmensanleihen-ETF bietet Anlegern eine einfache Möglichkeit, in Unternehmensanleihen zu investieren und gleichzeitig eine breite Diversifikation zu erreichen. Da der ETF an einer Börse gehandelt wird, können Anleger ihn jederzeit während der Handelszeiten kaufen oder verkaufen. Darüber hinaus können sie auch in der Regel mit niedrigeren Kosten investieren als bei einer direkten Anlage in einzelne Unternehmensanleihen.

Fazit: Anleihen für dein Portfolio

Anleihen können eine wichtige Rolle in einem Portfolio spielen, da sie dazu beitragen können, das Gesamtrisiko zu reduzieren und die Gesamtrendite zu stabilisieren:

- Diversifikation: Anleihen haben oft eine geringere Korrelation zu Aktien als andere Anlageklassen wie beispielsweise Rohstoffe. Durch die Beimischung von Anleihen kann ein Portfolio diversifiziert werden, was dazu beitragen kann, das Gesamtrisiko zu reduzieren.

- Stabilität: Anleihen haben in der Regel eine geringere Volatilität als Aktien und können dazu beitragen, Schwankungen im Portfolio abzumildern. Anleihen können auch dazu beitragen, die Gesamtrendite zu stabilisieren, insbesondere in Zeiten von Marktvolatilität.

- Einkommen: Anleihen bieten in der Regel regelmäßige Zinserträge, die dazu beitragen können, das Einkommen im Portfolio zu erhöhen. Dies kann besonders wichtig sein, wenn Anleger auf der Suche nach stabilen Erträgen sind.

- Kapitalerhalt (nominal): Anleihen bieten in der Regel eine feste Rückzahlung am Ende der Laufzeit, was dazu beitragen kann, das Kapital im Portfolio zu erhalten.

Wer sich für eine klassische Anleihe/Aktien Portfolio interessiert (mehr unter Portfolio-Strategien) kann ein Funding in einen Renten-ETF in Betracht ziehen.

Dr. Alexander Merz ist Zahnarzt, Privatanleger und Zahlenliebhaber. Seine Interessenschwerpunkte sind Aktienanlagen (6-Stelliges Depot) und Optionshandel (5-Stelliges Depot). Als Optimierungsenthusiast testet Alex neue Investments, Finanzplattformen und baut On-line-Projekte auf.